Se você já se perguntou “Como Aumentar Meu Score?”, saiba que não está sozinho nessa jornada rumo à conquista de uma pontuação de crédito digna de um troféu. Afinal, quem não sonha com aquele score alto, que abre portas para o mundo encantado do crédito facilitado? Mais do que um número, ele é o seu passaporte para o reino dos juros baixos e das aprovações instantâneas. Mas, como transformar esse sonho em realidade? Este artigo é o seu mapa do tesouro, oferecendo estratégias eficientes para melhorar sua pontuação de crédito de forma que até o Capitão Gancho aprovaria.

Em nossa jornada, vamos explorar as ilhas desconhecidas do universo financeiro, onde os detalhes fazem toda a diferença. Aqui, a palavra de ordem é score – sim, esse pequeno grande detalhe que os credores olham com mais carinho do que avó olha para neto. Aumentá-lo não é magia, embora alguns truques do mago possam ser necessários. Mas não se preocupe, prometo que você não precisará de pó de pirlimpimpim, apenas de dedicação e as informações certas.

Introdução ao Score de Crédito

Antes de mergulharmos nas estratégias para aumentar seu score de crédito, é crucial entender exatamente o que é um score de crédito e por que ele é tão importante. Como um termômetro financeiro, o score de crédito mede sua saúde financeira, indicando aos credores quão confiável você é como tomador de empréstimos.

O Que é Score de Crédito?

O score de crédito é um número que varia geralmente entre 300 e 850 e é calculado com base no seu histórico financeiro. Ele reflete sua capacidade de pagar dívidas a tempo e é usado por credores para avaliar o risco de emprestar dinheiro a você. Quanto maior seu score, mais confiável você parece aos olhos dos credores, o que pode facilitar a obtenção de empréstimos com taxas de juros mais baixas e melhores condições de crédito.

Como o Score é Calculado?

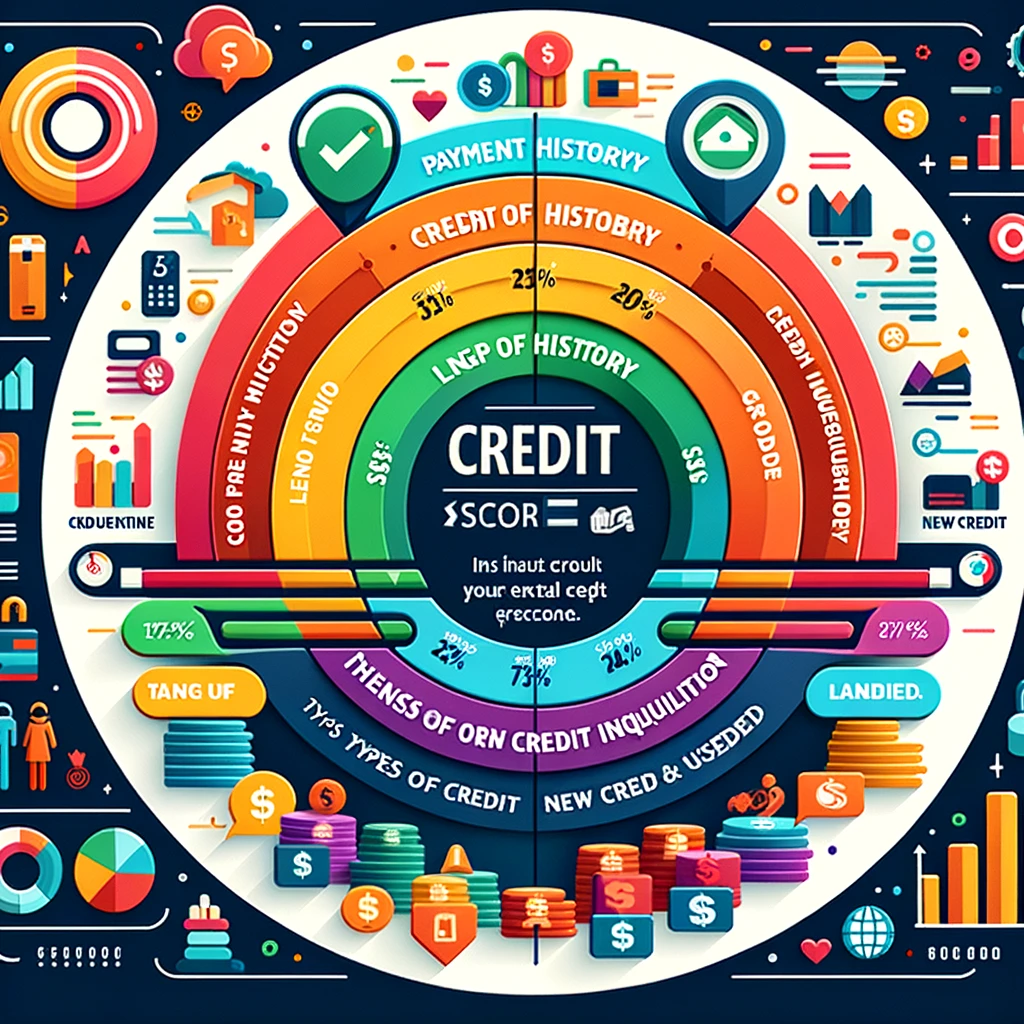

Vários fatores contribuem para o cálculo do seu score de crédito, incluindo:

- Histórico de Pagamento: Sua regularidade em pagar contas e empréstimos no prazo.

- Uso do Crédito: A proporção do seu crédito utilizado em relação ao total disponível.

- Duração do Histórico de Crédito: Quanto tempo você tem de histórico creditício.

- Novas Contas de Crédito: Quantas novas contas você abriu recentemente.

- Diversidade de Crédito: Os diferentes tipos de crédito que você gerencia (como cartões de crédito, empréstimos pessoais, financiamento imobiliário).

Cada um desses fatores tem um peso diferente na sua pontuação final, com o histórico de pagamento e o uso do crédito sendo geralmente os mais influentes.

Por Que o Score de Crédito é Importante?

Seu score de crédito é a chave para muitas portas no mundo financeiro. Ele pode determinar:

- Aprovação de Empréstimos e Hipotecas: Um bom score pode não apenas aumentar suas chances de aprovação, mas também garantir melhores taxas de juros.

- Limites de Crédito: Instituições financeiras podem oferecer limites de crédito mais altos se o seu score for alto.

- Taxas de Seguro: Alguns seguradores usam o score de crédito para determinar suas taxas de seguro.

- Aluguel de Moradias: Proprietários podem verificar seu score de crédito como parte do processo de seleção de inquilinos.

Entender seu score de crédito e os fatores que o influenciam é o primeiro passo para gerenciá-lo efetivamente. Ao tomar decisões financeiras informadas e adotar práticas de crédito saudáveis, você pode trabalhar para melhorar ou manter um bom score de crédito, abrindo portas para uma variedade de benefícios financeiros.

Fatores que Influenciam Seu Score

Entender os elementos que compõem seu score de crédito é essencial para navegar e melhorar sua saúde financeira. Como um complexo quebra-cabeça, vários fatores contribuem para a sua pontuação final. Cada um destes tem um peso específico e influencia diretamente a forma como as instituições financeiras percebem sua credibilidade como tomador de empréstimos.

Histórico de Pagamento

O histórico de pagamento é, sem dúvida, o fator mais influente, representando sua capacidade de pagar dívidas pontualmente. Atrasos ou falhas no pagamento de suas contas podem ter um impacto significativo negativo em seu score. Manter um registro limpo de pagamentos em dia é crucial para uma boa saúde financeira.

Utilização de Crédito

A utilização de crédito se refere à quantidade de crédito que você está usando em relação ao total disponível. Uma regra geral é manter a utilização abaixo de 30% do seu limite de crédito total. Altas taxas de utilização podem sinalizar aos credores que você depende muito do crédito, o que pode afetar negativamente sua pontuação.

Duração do Histórico de Crédito

O tempo médio desde a abertura de suas contas, conhecido como duração do histórico de crédito, também desempenha um papel. Contas mais antigas e bem gerenciadas são vistas favoravelmente, pois indicam experiência e responsabilidade no manejo do crédito ao longo do tempo.

Novas Consultas de Crédito

Novas consultas de crédito ocorrem quando você solicita um novo crédito, e muitas dessas consultas em um curto período podem ser interpretadas como um sinal de que você está em uma situação financeira difícil, o que pode diminuir seu score.

Tipos de Crédito em Uso

A diversidade dos tipos de crédito em uso – como cartões de crédito, empréstimos pessoais, hipotecas e financiamentos de automóveis – também influencia seu score. Uma mistura saudável de diferentes tipos de crédito pode ser benéfica, mostrando que você pode gerenciar vários tipos de dívida de forma eficaz.

Cada um desses fatores contribui para o cálculo do seu score de crédito, uma representação numérica da sua saúde financeira. Entender como cada aspecto afeta sua pontuação é o primeiro passo para melhorá-la. Ao otimizar esses fatores – mantendo um histórico de pagamento limpo, gerenciando sua utilização de crédito, mantendo contas de crédito antigas, minimizando novas consultas e diversificando seus tipos de crédito – você pode trabalhar para aumentar seu score de crédito e melhorar sua situação financeira geral.

Verificação de Score: Primeiro Passo para o Aumento

A jornada para aumentar seu score de crédito começa com um passo fundamental: a verificação do seu score atual. Este ato inicial não apenas estabelece sua linha de base, mas também fornece insights valiosos sobre os aspectos da sua saúde financeira que precisam de atenção. Compreender seu score atual é essencial para traçar um caminho claro em direção à melhoria.

A Importância da Verificação Regular

Verificar seu score de crédito regularmente é mais do que uma mera curiosidade; é uma prática financeira prudente. Isso lhe permite monitorar seu progresso, identificar quaisquer flutuações em sua pontuação e entender melhor como suas ações financeiras afetam seu crédito. Além disso, uma verificação regular ajuda a detectar rapidamente qualquer atividade suspeita ou erros em seu relatório de crédito, permitindo que você tome medidas corretivas em tempo hábil.

Ferramentas e Recursos para Verificação

Felizmente, com o avanço da tecnologia financeira, verificar seu score de crédito nunca foi tão acessível. Muitos bancos, instituições financeiras e aplicativos de finanças pessoais oferecem aos usuários a capacidade de verificar seus scores de crédito gratuitamente. Essas ferramentas não apenas fornecem seu score, mas também destacam os fatores que estão impactando sua pontuação, oferecendo uma visão clara dos aspectos que precisam de melhoria.

Interpretando Seu Score

Entender o que seu score significa é crucial para planejar seus próximos passos. Seu score de crédito é geralmente um número que varia de 300 a 850, com pontuações mais altas indicando melhor saúde financeira. Saber onde você se encaixa nesta escala pode ajudá-lo a estabelecer metas realistas para melhoria e a identificar as áreas específicas nas quais você precisa trabalhar.

Ação Baseada em Insights

Após verificar e entender seu score de crédito, o próximo passo é agir com base nesses insights. Isso pode envolver ajustar seus hábitos de gasto, trabalhar para pagar dívidas existentes, ou até mesmo disputar erros em seu relatório de crédito que estão afetando negativamente sua pontuação. Cada ação que você toma é um passo em direção ao fortalecimento de sua saúde financeira e, por sua vez, ao aumento de seu score de crédito.

A verificação do seu score de crédito é mais do que um ponto de partida; é uma parte integrante do gerenciamento contínuo de sua saúde financeira. Ao manter-se informado e agir com base no que você aprende, você pode melhorar sua pontuação de crédito e, por extensão, sua saúde financeira geral. Este é o primeiro passo crítico em sua jornada para um futuro financeiro mais brilhante e seguro.

Dicas para Aumentar Seu Score de Crédito

Melhorar seu score de crédito pode parecer uma tarefa desafiadora, mas com as estratégias certas e um pouco de paciência, é totalmente possível. Aqui estão algumas dicas práticas que podem ajudá-lo a aumentar sua pontuação e, por sua vez, melhorar sua saúde financeira.

Mantenha Pagamentos em Dia

- Pagamentos Pontuais: O histórico de pagamento é um dos fatores mais influentes no seu score de crédito. Certifique-se de pagar todas as suas contas e dívidas em dia. Considerar o uso de lembretes ou débito automático pode ajudar a evitar atrasos.

Reduza o Uso do Crédito

- Utilização de Crédito Baixa: Manter a utilização de seu crédito abaixo de 30% do seu limite total demonstra que você não depende excessivamente do crédito, o que é visto positivamente pelas agências de crédito.

Evite Novas Solicitações de Crédito Desnecessárias

- Consultas de Crédito: Cada nova solicitação de crédito pode resultar em uma pequena queda temporária no seu score. Portanto, é aconselhável limitar a abertura de novas contas de crédito apenas quando necessário.

Diversifique Seu Portfólio de Crédito

- Tipos de Crédito: Uma mistura saudável de contas de crédito (como cartões de crédito, empréstimos pessoais, financiamentos de automóveis) pode beneficiar seu score, pois mostra que você pode gerenciar diferentes tipos de crédito.

Aumente Seu Limite de Crédito

- Solicitar Aumento de Limite: Se você está usando uma baixa porcentagem do seu crédito disponível e tem um histórico de pagamento sólido, considerar solicitar um aumento no limite de crédito pode ajudar a reduzir sua taxa de utilização de crédito.

Corrija Erros em Seu Relatório de Crédito

- Verifique e Dispute Erros: Erros em seu relatório de crédito podem prejudicar sua pontuação. Revise seu relatório de crédito regularmente e dispute qualquer incoerência que encontrar.

Construa um Histórico de Crédito Sólido

- Histórico de Crédito Longo: Mantenha contas antigas abertas para construir um histórico de crédito mais longo, a menos que haja uma boa razão para fechá-las (como taxas altas).

Implementar estas dicas requer disciplina e tempo, mas os resultados podem ser significativos. Ao melhorar seu score de crédito, você se posiciona melhor para oportunidades financeiras, incluindo taxas de juros mais baixas e aprovação mais fácil para empréstimos ou hipotecas. Lembre-se de que a chave para um score de crédito saudável é a gestão financeira responsável e o planejamento cuidadoso.

Error creating image

Negociando Dívidas e Limpeza de Nome

Negociar dívidas e limpar seu nome são passos cruciais para restaurar sua saúde financeira e melhorar seu score de crédito. Este processo envolve comunicação direta com credores para discutir termos mais favoráveis e planos de pagamento que possam ajudá-lo a sair do vermelho. Aqui estão algumas estratégias para efetivamente negociar suas dívidas e começar o caminho para a recuperação financeira.

Avalie Sua Situação Financeira

Antes de iniciar qualquer negociação, é essencial ter uma compreensão clara de sua situação financeira. Isso inclui saber exatamente quanto você deve, a quem deve, e quais recursos financeiros estão disponíveis para você. Criar um orçamento detalhado pode ajudá-lo a identificar quanto você pode realisticamente pagar para liquidar ou reduzir suas dívidas.

Entre em Contato com os Credores

Após avaliar sua situação, o próximo passo é entrar em contato com seus credores. Muitos credores estão dispostos a negociar termos de pagamento, especialmente se você demonstrar vontade de pagar sua dívida. Seja honesto sobre sua situação financeira e pergunte sobre opções de pagamento flexíveis, redução de taxas de juros, ou até mesmo a possibilidade de liquidar a dívida por um montante menor do que o devido.

Considere a Ajuda de um Profissional

Se você se sentir sobrecarregado pela negociação de dívidas, pode ser útil procurar a ajuda de um profissional. Consultores financeiros ou serviços de aconselhamento de crédito podem oferecer orientação e até mesmo negociar em seu nome. Eles podem ajudar a elaborar planos de pagamento que se encaixem no seu orçamento e trabalhar para reduzir os valores devidos.

Mantenha-se Informado e Organizado

Durante o processo de negociação, mantenha registros detalhados de todas as comunicações com os credores, incluindo datas, nomes das pessoas com quem falou e os termos de quaisquer acordos feitos. Essa documentação pode ser crucial em caso de disputas ou mal-entendidos futuros.

Cumpra com os Acordos de Pagamento

Após negociar novos termos ou planos de pagamento, é vital cumprir com os acordos. O não cumprimento pode resultar em penalidades adicionais e prejudicar ainda mais seu score de crédito. Se você encontrar dificuldades em cumprir com os pagamentos, entre em contato com o credor imediatamente para discutir alternativas, em vez de simplesmente deixar de pagar.

Negociar dívidas e limpar seu nome são passos importantes para reconstruir sua saúde financeira. Embora possa ser um processo desafiador, a abordagem correta e a disposição para resolver as dívidas podem levar a uma melhoria significativa em seu score de crédito e bem-estar financeiro a longo prazo.

Construindo um Bom Histórico de Crédito

Desenvolver um bom histórico de crédito é essencial para alcançar saúde financeira sólida e acessar as melhores ofertas de crédito disponíveis. Um histórico de crédito positivo abre portas para taxas de juros mais baixas, maior aprovação de empréstimos e melhores condições de crédito. Aqui estão algumas estratégias para construir e manter um bom histórico de crédito desde o início.

Comece com um Produto de Crédito Adequado

- Cartões de Crédito para Iniciantes: Se você está começando, considere solicitar um cartão de crédito projetado para pessoas com pouco ou nenhum histórico de crédito. Cartões de crédito garantidos ou cartões com aprovação facilitada podem ser boas opções.

- Contas Pequenas de Empréstimo ou Crédito Consignado: Outra estratégia é optar por pequenos empréstimos ou crédito consignado, que são mais fáceis de gerenciar e podem ajudar a construir seu histórico de crédito.

Pague Suas Contas em Dia

- Pagamentos Pontuais: A pontualidade no pagamento de suas contas é o fator mais crítico no desenvolvimento de um bom histórico de crédito. Isso inclui não apenas seus cartões de crédito e empréstimos, mas também contas de serviços públicos, aluguéis e outras obrigações regulares.

Mantenha Baixas as Taxas de Utilização de Crédito

- Gestão do Crédito: Utilize uma pequena porcentagem do seu crédito disponível. Manter sua utilização de crédito abaixo de 30% é ideal para mostrar que você pode gerenciar seu crédito de forma responsável.

Evite Solicitações de Crédito Frequentes

- Consultas Moderadas: Cada vez que você solicita um novo crédito, uma consulta é feita ao seu histórico de crédito, o que pode afetar negativamente sua pontuação. Limite as novas solicitações de crédito a quando realmente necessário.

Diversifique Seus Tipos de Crédito

- Mix de Crédito: Ter uma variedade de tipos de crédito (como empréstimos pessoais, cartões de crédito, financiamento de veículos) pode beneficiar seu score, desde que todos sejam gerenciados com responsabilidade.

Monitore Seu Histórico de Crédito

- Verificação Regular: Acompanhe seu histórico de crédito regularmente para garantir que todas as informações estejam corretas e para identificar oportunidades de melhoria. Você também pode detectar e resolver rapidamente qualquer atividade fraudulenta ou erros em seu relatório.

Construir um bom histórico de crédito é um processo que requer tempo, paciência e gestão financeira cuidadosa. Começando com as estratégias certas e mantendo bons hábitos financeiros, você pode estabelecer uma base sólida que beneficiará sua saúde financeira por muitos anos.

Monitoramento Contínuo do Score de Crédito

Manter um olhar atento ao seu score de crédito é uma parte crucial da gestão financeira responsável. O monitoramento contínuo permite que você entenda como suas ações financeiras afetam sua pontuação e ajuda a identificar rapidamente qualquer problema ou oportunidade de melhoria. Vamos explorar a importância e as estratégias para o monitoramento efetivo do seu score de crédito.

A Importância do Monitoramento Regular

- Detecção Precoce de Fraudes: O monitoramento regular do seu score de crédito pode alertá-lo sobre atividades suspeitas, permitindo que você aja rapidamente para prevenir danos maiores à sua saúde financeira.

- Compreensão do Impacto de Suas Ações: Verificar seu score regularmente ajuda a entender melhor o impacto de suas decisões financeiras, como o pagamento de dívidas ou a solicitação de novo crédito, em sua pontuação.

- Identificação de Erros: O monitoramento contínuo facilita a identificação e correção de erros em seu relatório de crédito, que podem estar afetando negativamente sua pontuação.

Como Monitorar Seu Score de Crédito

- Aplicativos e Serviços de Monitoramento: Muitos aplicativos e serviços financeiros oferecem monitoramento de score de crédito como parte de seus pacotes, alguns até mesmo gratuitamente. Essas ferramentas fornecem atualizações regulares do seu score e alertas para quaisquer mudanças significativas.

- Alertas de Crédito: Configurar alertas de crédito pode mantê-lo informado sobre qualquer nova atividade em seu relatório de crédito, como consultas ou aberturas de novas contas, ajudando a detectar potenciais fraudes rapidamente.

Ação Baseada em Informações

- Reaja a Mudanças: Se você notar uma queda inexplicável em seu score de crédito, investigue as possíveis causas imediatamente. Isso pode incluir a revisão detalhada do seu relatório de crédito para identificar quaisquer discrepâncias ou atividades fraudulentas.

- Ajuste Suas Estratégias Financeiras: Use as informações obtidas através do monitoramento do seu score para ajustar suas estratégias financeiras, seja para corrigir maus hábitos ou para continuar reforçando práticas que têm um impacto positivo em sua pontuação.

O monitoramento contínuo do seu score de crédito não é apenas sobre vigilância; é uma parte integrante de uma gestão financeira saudável. Ele fornece a base para ações informadas e decisões financeiras prudentes, garantindo que você permaneça no caminho certo para alcançar e manter uma excelente saúde financeira.

Principais Fatores para Aumentar Seu Score de Crédito

Ao longo deste artigo, discutimos diversas estratégias e práticas para melhorar seu score de crédito. Para facilitar a compreensão e aplicação dessas informações, vamos resumir os principais fatores que impactam seu score de crédito em uma tabela prática. Essa síntese serve como um guia rápido para referência e planejamento das suas ações financeiras.

| Fator | Descrição | Impacto no Score |

|---|---|---|

| Histórico de Pagamento | A pontualidade dos seus pagamentos, incluindo contas de cartão de crédito, empréstimos e outras dívidas. | Alto |

| Utilização de Crédito | A porcentagem do seu crédito disponível que você está utilizando. Manter abaixo de 30% é ideal. | Alto |

| Duração do Histórico de Crédito | Quanto tempo você tem de histórico de crédito. Contas mais antigas contribuem positivamente. | Médio |

| Novas Consultas de Crédito | Quantas vezes você solicitou novo crédito recentemente. Muitas consultas em curto período podem ser prejudiciais. | Médio |

| Diversidade de Crédito | A variedade dos tipos de crédito que você gerencia, como cartões de crédito, empréstimos pessoais e financiamentos. | Baixo |

| Monitoramento Contínuo | A prática de verificar regularmente seu score de crédito para gerenciar sua saúde financeira de forma proativa. | Indireto, mas crucial |

Esta tabela destaca os aspectos mais críticos da gestão de crédito que você deve considerar em sua jornada para melhorar ou manter um score de crédito saudável. Cada fator tem um impacto variável no seu score, mas a atenção cuidadosa a todos eles pode levar a melhorias significativas ao longo do tempo.

Lembre-se, a construção de um bom score de crédito é um processo contínuo que requer disciplina, paciência e ações estratégicas. Ao focar nestes principais fatores, você estará bem equipado para navegar no caminho em direção a uma saúde financeira robusta.

Material de Apoio

Para aqueles buscando melhorar seu score de crédito e fortalecer sua saúde financeira, aqui estão alguns recursos valiosos que oferecem dicas práticas e estratégias eficazes:

- Como aumentar o score? 7 passos para melhorar sua pontuação – Serasa: Este artigo oferece um guia passo a passo para aumentar seu score de crédito, destacando a importância de quitar dívidas negativadas, pagar contas em dia e manter seus dados atualizados na Serasa. Para mais detalhes, acesse Serasa.

- 12 dicas para aumentar o Serasa Score – Serasa Ensina: Uma compilação de dicas que vão desde a importância de consultar seu score gratuitamente até dicas sazonais para manter sua pontuação em alta. Confira mais no Serasa Ensina.

- Como aumentar o score de crédito grátis? [Dicas eficazes] – Mobills: Este artigo oferece uma visão detalhada de como o score de crédito funciona, além de fornecer estratégias práticas para organizar dívidas e melhorar sua pontuação. Ele também enfatiza a importância de pagar suas contas em dia e atualizar os dados nos birôs de crédito para melhorar seu score. Leia mais em Mobills.

Cada um desses artigos fornece insights úteis e estratégias aplicáveis para não apenas aumentar seu score de crédito, mas também para manter uma gestão financeira sólida e responsável. Explorar esses recursos pode ser um excelente ponto de partida para quem deseja melhorar sua situação financeira e obter melhores condições de crédito no futuro.

FAQ: “Como Aumentar Meu Score: Estratégias Eficientes para Melhorar Sua Pontuação de Crédito”

O que é score de crédito?

O score de crédito é uma pontuação que varia geralmente entre 300 e 850, refletindo a probabilidade de você pagar suas contas em dia. Ele é usado por credores para avaliar o risco de emprestar dinheiro ou conceder crédito.

Como posso verificar meu score de crédito gratuitamente?

Você pode verificar seu score de crédito gratuitamente através de plataformas online oferecidas por agências de crédito como a Serasa, onde também é possível receber dicas personalizadas para melhorá-lo.

Quais hábitos podem ajudar a aumentar meu score?

Alguns hábitos importantes incluem pagar suas contas em dia, manter baixas as taxas de utilização de crédito, evitar novas solicitações de crédito desnecessárias, diversificar seus tipos de crédito e, claro, monitorar seu score regularmente para qualquer mudança.

Renegociar dívidas pode melhorar meu score de crédito?

Sim, renegociar dívidas e limpar seu nome são passos importantes. Plataformas como Serasa Limpa Nome podem oferecer negociação de dívidas com descontos, o que pode ajudar a melhorar sua situação financeira e, por consequência, seu score de crédito.

O Cadastro Positivo afeta meu score de crédito?

Manter seu Cadastro Positivo ativo na Serasa e outras agências de crédito fornece mais informações sobre seu comportamento financeiro, possibilitando uma análise mais assertiva do seu perfil de crédito, o que pode impactar positivamente seu score.

Para mais informações detalhadas e estratégias específicas para melhorar seu score de crédito, confira os artigos completos disponíveis em:

You have remarked very interesting details! ps nice website.Raise blog range